Снижение реальных доходов населения и разочарование потребителей в качестве российских сыров привело в 2016 году к снижению темпов роста отрасли.

В 2014-2015 гг. производство сыра в России росло со среднегодовым темпом в 16,5%, достигнув 580 тыс. т. Ключевым фактором роста стало продовольственное эмбарго в отношении развитых стран, которое было внедрено в августе 2014 года: сыры из ЕС и США исчезли с полок российских магазинов, благодаря чему у отечественных производителей появились широкие возможности для завоевания потребителей. Пример тому - рост спроса на адыгейский сыр, являющийся аналогом мягких европейских сыров, констатирует Рустем Мустафин, директор по маркетингу ЗАО «Умалат» (один из ведущих в России производителей сыров категории «премиум», продукция которого широко представлена в федеральных розничных сетях).

На фоне контрсанкций в отрасли также выросла инвестиционная активность. Российские предприятия стали запускать новые мощности, чтобы выпускать под собственными брендами те сорта сыра, которые ранее ввозились из-за рубежа. Так, в ноябре 2015 года российское АО «Молвест» (занимающее третье место в РФ по объему переработки молока) и датская компания Arla Foods открыли на своем предприятии в Воронежской области производство сливочного крем-сыра проектной мощностью в 9 тыс. т (объем инвестиций составил 60 млн руб.). В свою очередь, АПК «Красная горка» в сентябре 2015 года открыло в Смоленской области первую очередь цеха по производству козьего сыра проектной мощностью 35 т сыра в год; после открытия второй очереди объем производственных мощностей возрастет до 120 тыс. т; стоимость проекта составит 250 млн руб.

Среди новых проектов также можно отметить состоявшийся в ноябре 2015 года запуск сыро-творожной линии на томском предприятии ООО «Деревенское молочко» (одно из ведущих молокоперерабатывающих предприятий Сибири); инвестиции составили 100 млн руб. В это же самое время инвестиционный совет при администрации Рузского муниципального района Московской области предоставил 200 га земли Ассоциации крестьянско-фермерских хозяйств «Терехово» для строительства предприятия по производству аналогов таких сортов сыра, как моцарелла, горгонзола, качотта, бурата, пармезан и маскарпоне и др. Затраты на возведение предприятия составят 250 млн руб.

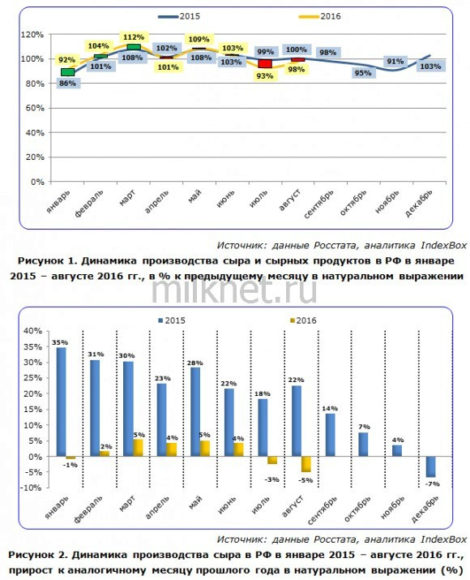

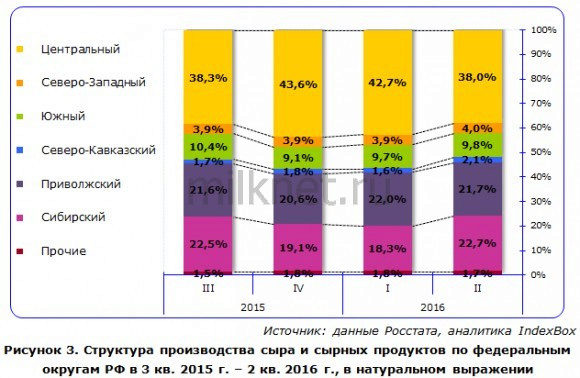

В 2016 году в отрасли снизилась инвестиционная активность. Косвенное тому свидетельство - замедление темпов прироста производства: если за январь-август 2015 года производство сыра в годовом выражении выросло на 25,1% (до 389 тыс. т), то за первые восемь месяцев 2016-го - лишь на 1% (до 394 тыс. т). По оценкам IndexBox, это связано с сокращением реальных доходов населения (минус 5,8% г/г в январе-августе) и удорожанием себестоимости производства сыра. Двузначные темпы роста отрасли в 2014-2015 гг. были достигнуты за счет не только заменителей импорта, но также сыров низкого ценового сегмента и сырных продуктов, не отличающихся высоким качеством.

С разочарованием потребителей в качестве российских сыров и связано замедление роста отрасли, полагают аналитики IndexBox. Г-н Мустафин отмечает, что сегодня сыр, приготовленный из натурального молока, не может стоить меньше 400 руб./кг. Поэтому теперь качественные сыры не являются товаром массового потребления, а занимают лишь сегмент дорогой продукции.

В стоимостном выражении прирост производства сыра в январе-августе 2016 года был более высоким, чем в натуральном, составив 11%. По мнению аналитиков IndexBox, ключевым фактором роста цен стало удорожание сырья, на долю которого приходится 70% себестоимости сыра. Росту цен также способствовало повышение тарифов на электроэнергию, увеличение наценок торговых сетей и девальвация рубля.

В России ведущими участниками отрасли являются ООО «Хохланд Руссланд» (Московская область), ЗАО «Умалат» (Брянская область), ОАО «Карат» (Москва), ООО «Лакталис Истра» (Московская область) и ЗАО «Янтарь» (Воронежская область).

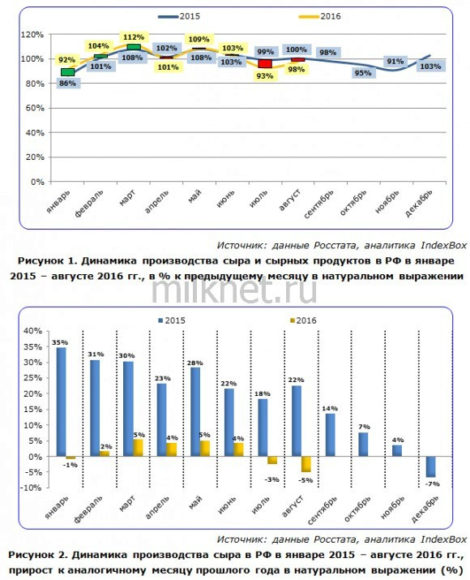

Во втором квартале 2016 года регионом-лидером по производству сыра был Центральный федеральный округ, доля которого в общероссийском выпуске составила 38% (59 тыс. т); за ним следовали Сибирский (22,7%) и Приволжский ФО (21,7%). В совокупности на эти округа в апреле-июне 2016 года пришлось 82% выпущенной продукции, т.е почти столько же, сколько и в январе-марте (83%). Это говорит о стабильности загрузки производственных мощностей в данных федеральных округах.

Снижающаяся покупательская способность населения вкупе с высокими затратами на выпуск качественных сыров поставили российских производителей в непростое положение. В этой ситуации переход на выпуск низкокачественной продукции - не самое лучшее решение, полагают аналитики IndexBox. Производители, выдающие в условиях кризиса сырный продукт за сыр, наносят своей репутации непоправимый ущерб. Доверие к ним со стороны потребителей будет неуклонно падать; для его восстановления может потребоваться длительное время и большие финансовые затраты, направленные, в том числе, на ребрендинг продукции. Удержать потребителя в кризис можно за счет нахождения выгодного соотношения цены и качества. В этом производителям может помочь эффективный маркетинг, в частности, использование альтернативных видов упаковки, а также вывод на рынок новых сортов сыра и торговых марок.

В ближайшее время, стремительного роста рынка ждать не стоит, однако между его сегментами будет происходить перераспределение долей, полагает г-н Мустафин. Про его мнению, в структуре потребления доля свежих сыров будет увеличиваться за счет сокращения доли плавленых сыров. Причиной этих изменений станет рост популярности здорового питания и, соответственно, натуральных и нежирных продуктов, к числу которых относится свежий сыр.

Смотрите также:

Комментарии (0):

Эту заметку еще никто не прокомментировал. Ваш комментарий может стать первым.