Принято считать, что рынок детского питания является одним из наиболее устойчивых среди всей категории детских товаров, поскольку покупка питания для ребенка относится к необходимым затратам, на которой потребитель будут экономить в последнюю очередь.

В последнее время государство озаботилось состоянием российского рынка сухих молочных смесей, поскольку подавляющее большинство продукции импортируется. Milknews разобрался, как устроен рынок детского питания в России и узнал, какие перемены его ждут в ближайшие годы.

1. Аналитика

Несмотря на то, что рынок детского питания действительно не так зависим от цен, а спрос стабилен в любое время, позиция “на детях не экономят” оказывается не всегда применима к реалиям.

Аналитическая работа “РБК Исследование рынков” показала, что, например, в период самого большого снижения покупательной способности (в 2015 - 3,2%, 2016 - 5,8%) россиянам все же пришлось сократить расходы даже в этой категории, в тот же период и выросла цена: на сухие молочные смеси прирост составил почти 20%, основной причиной стало удорожание импорта вследствие падения рубля.

После сокращения в период кризиса, продажи детского питания снова начали расти в 2016-2017 году. Как выяснили аналитики Nielsen, за этот период продажи выросли на 1,3% в натуральном выражении. Основной вклад в восстановление рынка внесла как раз молочная продукция: ее продажи в этот период выросли на 11,1% в натуральном и на 10,9% в денежном выражении.

По данным исследования IndexBox Russia, объем производства молочного детского питания в России в 2017 году составил 254,28 тысяч тонн. Объем видимого потребления молочного детского питания в 2017 году в натуральном выражении составил 254,3 тысяч тонн, показав прирост в 3,3%.

По потреблению детского молочного лидируют ЦФО и ПФО: на два округа в 2017 году в совокупности приходилось 47% от совокупного потребления, такая структура связана с численностью населения и уровнем рождаемости в этих регионах.

Категория детской молочной продукции считается менее конкурентной, чем остальной молочный рынок, в первую очередь это связано с тем, что к детской продукции предъявляются более высокие требования по качеству и технологиям производства. Более жесткие требования предъявляются, например, к фасовке.

Производство детской молочной продукции рентабельнее, чем выпуск традиционных категорий, однако и порог входа тоже значительно выше, поскольку для выполнения требований по качеству производителям необходимо иметь дорогостоящее оборудование. Тем не менее, этого тоже может быть недостаточно: по словам старшего консультанта отдела исследований потребительской панели GfK Rus Олеси Назаровой, лояльность потребителя к существующим маркам детского питания высокая, поэтому новым маркам трудно завоевать внимание.

2. Основные игроки

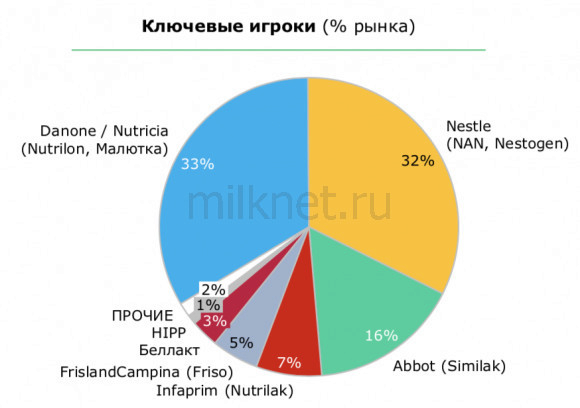

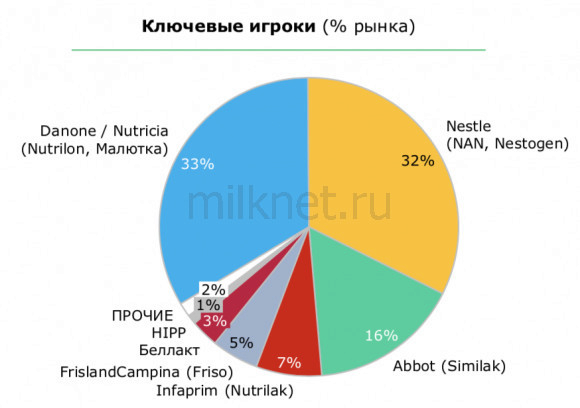

По данным Streda Consulting, на российском рынке детских смесей импорт составляет около 70%, локальное производство - 30%. Большая часть (81%) контролируется тремя ведущими мировыми игроками: Danone, Nestle и Abbott. Доля производителей из России и Белоруссии составляет около 10%.

По оценкам Союзмолоко, в России ежегодно потребляется 40 тысяч тонн заменителей грудного молока, но только 7% из них производятся в стране. В России нет ни одного предприятия, полностью производящего детскую молочную продукцию, в том или ином объеме все участники рынка импортируют ингредиенты для производства, витаминные премиксы или уже готовые смеси.

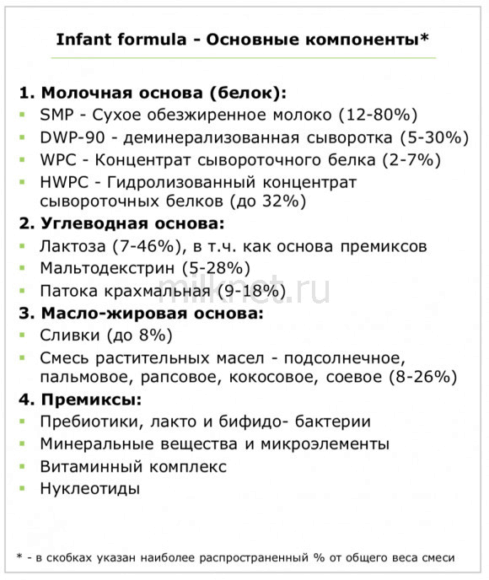

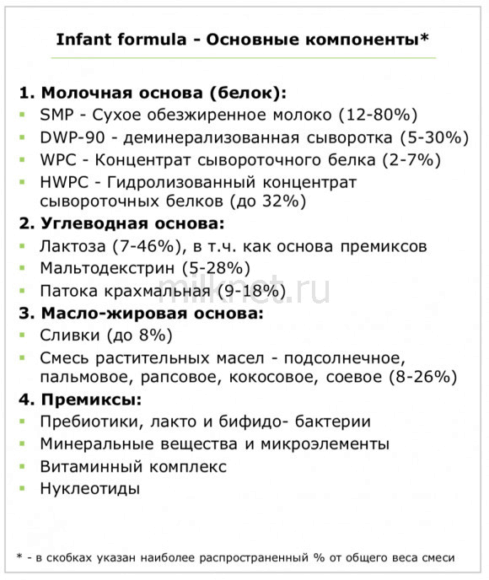

Заменитель грудного молока представляет собой сложную многокомпонентную смесь на основе молочных белков, ее состав существенно варьируется в зависимости от возрастной группы, ценового сегмента, функциональности. Ингредиенты необходимого качества сегодня в России не выпускаются, за исключением СОМ.

Так, например, российская компания Инфаприм единственная из отечественных компаний имеет производство полного цикла и делает готовую продукцию, используя импортированные ингредиенты и сыворотку DWP-90. Часть продукции импортируется в готовом расфасованном виде с эстонского завода SOLBRITT AS.

Компания была основана в 2012 году на базе производственных активов “Нутритек”, в данный момент имеет производственную мощность в 5-6 тысяч тонн, экспортируя около трети (1,6 тысяч тонн) в 11 стран мира. В настоящий момент компания приступает к широкомасштабной модернизации производства ориентировочной стоимостью до 80 млн евро, первый этап которой включает в себя строительство дополнительных цехов и реконструкцию производственных мощностей заменителей ЗГМ с установкой второй распылительной сушилки, что должно увеличить производство до 15-17 тысяч тонн сухих молочных смесей в год.

Danone

Danone в 2012 году построил завод Истра-Нутриция на базе Истринского завода детского питания, приобретенного компанией в 2012 году. С инвестициями в 50 млн евро, завод производит 18 тысяч тонн продукции, продаваемой под брендами “Малютка” и “Малыш”, в 2015 году завод запустил производство кисломолочной и молочной смеси “Нутрилон”.

Вся продукция производится по технологии сухого смешивания молочной основы с витаминно-минеральными премиксами, готовые смеси импортируются из Нидерландов, Ирландии и Франции. В перспективе компания планирует локализовать производство детского молочного питания в России.

Nestle

В 2017 году Nestle объявила о начале строительства нового завода завершающего цикла по производству детских смесей в Вологде, размер инвестиций в который составил 1,9 миллиарда рублей.

Завод строился на территории действующей площадки, где сейчас выпускаются детские каши и каши быстрого приготовления. В первой половине 2019 года строительство находилось в конечной стадии, запустился завод конце июня 2019 года. За месяц до открытия инвестиционный совет при губернаторе Вологодской области рекомендовал включить проект в перечень приоритетных для предоставления государственной поддержки.

Предприятие будет перерабатывать до 18 тысяч тонн продукции ежегодно, работая с импортными ингредиентами по технологии сухого смешивания.

Прочие компании

HiPP, Semper, Abbott и другие компании реализуют в России уже готовую продукцию, импортируя готовые смеси и занимаясь. Компания Беллакт, например, имеет полный цикл производства в Белоруссии, заявляя, что в производстве не использует импортные компоненты. Сырье для производства поставляет компания “Савушкин продукт”.

3. Сырье

Транснациональные компании в большинстве случаев импортируют в Россию уже готовые смеси, и внутри страны занимаются лишь фасовкой, упаковкой и дальнейшей дистрибуцией.

В НИИ Детского питания считают, что сложившаяся ситуация связана с нехваткой отечественного сырья и компонентов, соответствующего повышенным требованиям к качеству и безопасности продуктов детского питания. Соответственно ЗГМ производятся путем использования компонентов, ввозимых из стран-импортеров (витаминно-минеральные премиксы, сухая деминерализованная сыворотка и другие ингредиенты).

Д-90

Одной из самых главных проблем для отечественной отрасли является то, что в России отсутствует производство сыворотки со степенью деминерализации 90% (также называемой DWP-90 или Д90). Председатель совета директоров компании Инфаприм Алексей Лысяков рассказал в интервью Milknews, что деминерализованная сыворотка с таким процентным числом необходима детям до 6 месяцев, поскольку у них не развиты почки и кишечник, из-за чего потребление большого количества белка и минералов может быть опасно для жизни.

Для промышленного производства детского питания необходима сыворотка высокой степенью деминерализации, четко установленным микробным составом, отсутствием зольности и термостабильностью.

В России существуют отдельные производства с показателями деминерализации от 40% до 80%, такие проекты есть у Вимм-Билль-Данн, Молвест, Белебеевский МК и ГК Доминант. Практически все крупные сырные заводы в России имеют мощности по сушке сыворотки, но при незначительных объемах потребления DWP-90 (это около 1% рынка сыворотки) наиболее целесообразно дооснастить электродиализом одно из действующих производств.

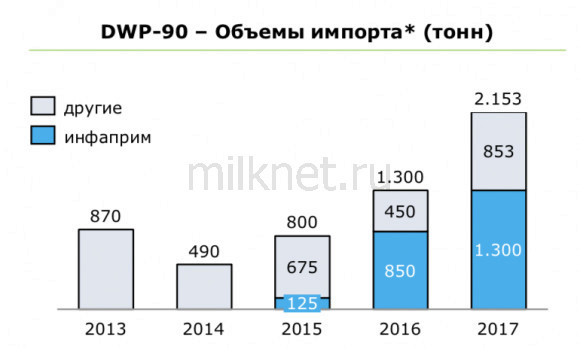

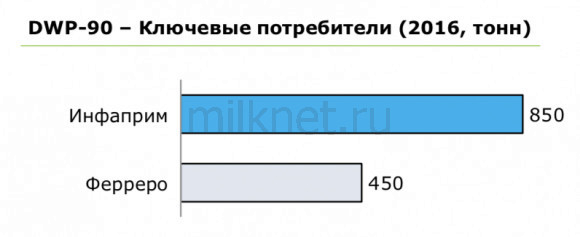

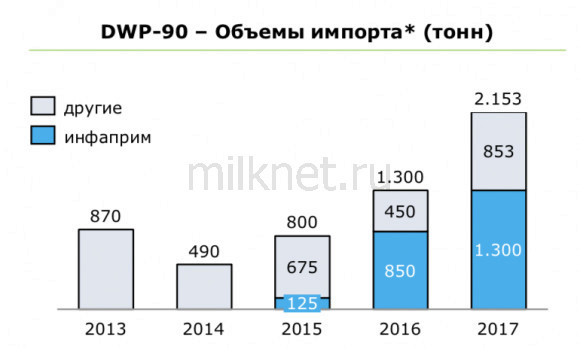

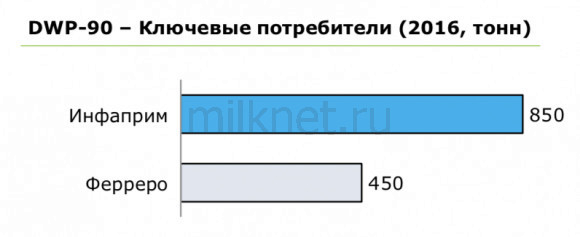

DWP-90 на 100% импортируется, однако технологическая возможность по производству есть у КОМОС Групп и ГК Алев. Агрокомплекс им.Ткачева, также начал думать над производством DWP-90 после того, как запустил сывороточное производство в 2018 году. “У них есть нанофильтрация, электродиализ, хорошая сушка, то есть в наличии все оборудование кроме последнего звена - ионообмена”, - говорит Лысяков. По его словам, компаниям, производящим сыворотку, нерентабельно отдельно производить Д90 всего для одной компании-потребителя.

“Сыворотка Д90 в России - это трагедия нашей промышленности. Ее не производят, потому что в стране для нее один потребитель. Ваш же Milknews и Союзмолоко Андрея Даниленко делали аналитику по импорту, и она очень простая: один импортер - “Инфаприм”, и точка. Мы импортируем 1500 тонн сыворотки в год. Общее потребление - 2000 т, а любой бизнес-процесс начинается от 5 тысяч тонн, поэтому нашей промышленности не имеет смысла производить что-либо ради одного единственного потребителя” - заявил Лысяков. Таким образом, по его словам, из-за отсутствия сыворотки производить ЗГМ в России невыгодно в принципе, и Инфаприм сейчас остался единственным отечественным производителем на рынке.

В Белоруссии общий уровень переработки сыворотки очень высок (превышает 90%), большинство сырных заводов оснащены электродиализом и технически имеют возможность производить DWP-90. Однако Инфаприм не импортирует сыворотку из РБ, поскольку протестировав большинство предприятий в республике компания пришла к выводу, что качество продукции нестабильно и не соответствует требованиям для детского питания. Мальтодекстрин Еще одним труднодоступным компонентом для производства является мальтодекстрин, который применяется в детском питании для улучшения консистенции и вкусовых качеств, стабилизации эмульсии и увеличения пищевой ценности. Линия по производству мальтодекстрина в России есть только на Гулькевичском крахмальном заводе, ее запустили летом 2018 года. Максимальная производительность мощность линии - 80 тонн мальтодекстрина в сутки.

Другие ингредиенты Концентраты молочных белков, являющиеся основой для специализированных видов ЗГМ, лактоза и витаминно-минеральные премиксы в России не производятся. В Белоруссии освоено производство всех молочных ингредиентов, но премиксы, необходимые для производства, все равно остаются импортными.

Среди российских предприятий Ставропольский МК совместно с Северо-Кавказским федеральным университетом получил грант Минобрнауки на освоение производства фармацевтической и пищевой лактозы. Единственным в СНГ производителем лактулозы и функциональных ингредиентов на ее основе является “Лазет”, но объемы производства несопоставимы с промышленными.

4. Меры для импортозамещения

Несмотря на то, что сегмент рынка сильно консолидирован и на нем преобладают крупные международные компании, государство намерено поддерживать российских игроков, в том числе и привлекать новые компании к производству детского питания в России. Минсельхоз будет поддерживать строительство новых заводов, в Совфеде обсуждают пересмотр таможенных пошлин, а ведомства хотят включить детское питание в список социально значимых товаров, что позволит государству регулировать цены.

Господдержка Минсельхоз РФ в сентябре 2018 года заявил, что намерен выделить новые направления возмещения капитальных затрат на строительство предприятий, производящих сухие детские молочные смеси. Так, ведомство будет компенсировать до 20% прямых понесенных затрат на создание мощностей по производству сухих молочных продуктов для детского питания и компонентов для них.

По подсчетам генерального директора Союзмолоко Артема Белова, для достижения стопроцентного внутреннего производства понадобится инвестировать порядка 20 млрд рублей, соответственно, возмещение капексов из бюджета может составить до 4 млрд рублей. По словам Белова, на начальном этапе реализация коснется пилотных проектов мощностью до 10 тысяч тонн, на что потребуется до 2 млрд рублей в виде компенсации капексов в размере 20%.

Первым проектом, который получит этот вид господдержки, может стать завод Multi Nutrition Ltd, входящий в британскую United Green Group, UGG. Предварительно в завод в Подмосковье мощностью 15 тысяч тонн смесей в год будет инвестировано 8,7 млрд руб.

Таможенные пошлины

По словам Заместителя председателя Комитета СФ по аграрно-продовольственной политике и природопользованию Ирины Гехт, государство должно придать импульс развитию индустрии детского питания в России. Так, внесение дополнений в Доктрину продовольственной безопасности Российской Федерации может стать хорошим началом такой работы. Повышению инвестпривлекательности отрасли могло бы способствовать усиление мер государственной поддержки производителей детского питания. Для этого сенаторы предложили повысить пошлины на продукцию, более 90% которой сегодня импортируется (с 5% до 15%), и обнулить ввозные пошлины для ингредиентов. В Минсельхозе заявили, что министерству известно о предложении, но рассматривать повышение ввозных пошлин целесообразно после полноценного налаживания производства заменителей грудного молока на территории России.

Включение в список социально значимых товаров

В данный момент Минпромторг совместно с Минтрудом, Минпросвещения, Роспотребнадзором и ФАС прорабатывают возможность о включении детского питания в число социально значимых товаров и продовольственных товаров первой необходимости. В случае включения детского питания в особые группы, на них начнут устанавливаться предельно допустимые розничные цены, а за приобретение определенного количества товаров торговым сетям не будет допускаться выплата вознаграждения. Идею включить детское питание в перечни впервые озвучил депутат Госдумы Василий Власов, предложивший вице-премьеру Татьяне Голиковой принять поправки в постановление правительства РФ от 15.07.2010 г. №530.

Как следует из обращения Власова, демографическая политика в данный момент является одной из приоритетных для страны. Депутат считает, что российским семьям необходима уверенность в том, что в случае нестабильной экономической ситуации они смогут прокормить своих детей. В случае принятия, по словам Власова, изменения в постановлении смогут снизить розничные цены на детское питание, повлияет на материальное благосостояние семей с маленькими детьми и улучшит демографическую ситуацию в стране.

Департамент развития внутренней торговли, системы цифровой маркировки товаров и легализации оборота продукции Минпромторга рассмотрит позиции и предложения других министерств до 3 июля 2019 года

Смотрите также:

Комментарии (0):

Эту заметку еще никто не прокомментировал. Ваш комментарий может стать первым.